כסף כחוב (סרט)

כסף כחוב הוא סרט אנימציה תיעודי בנושא כסף המיוצר מחובות, מאת פול גריגנון.

הסרט מפרט את התאוריה הבנקאית יש יצירת כסף באמצעות אשראי או בנקאות ברזרבה חלקית, תהליך היווצרות החוב העולמי, וטוען כי ההתרחבות הבלתי פוסקת של האשראי הופכת את הכלכלה לבלתי מקיימת.

אורכו של הסרט הוא 50 דקות.

תמליל הסרט

כותרות פתיחה

| חלק מהאנשים הגדולים ביותר בארצות הברית, בתחום המסחר והייצור, מפחדים ממשהו. הם יודעים שקיים כוח כלשהו, כה מאורגן, כה מתאים לתפקידו, כה ערני, כה משולב, כה שלם, כה מפושט, שמוטב להם שלא ירימו את קולם כאשר הם מדברים בגנותו. | ||

| -- וודרו ווילסון, הנשיא לשעבר של ארצות הברית | ||

| בכל פעם שבנק יוצר הלוואה, אשראי בנקאי חדש נוצר -פיקדונות חדשים- כסף חדש לחלוטין. | ||

| -- גרהם פ. טאוורס, ראש הבנק של קנדה 1934-1954. | ||

| התהליך שבו בנקים יוצרים כסף הוא כה פשוט עד שהתודעה מכחישה אותו. | ||

| -- ג'ון קנת גלבריית, כלכלן. | ||

| תנו ליצור ולשלוט בכסף של אומה, ולא יהיה לי משנה מי יוצר את החוקים. | ||

| -- מאייר א. רוטשילד, בנקאי. | ||

כסף כחוב

מבוא

שתי תעלומות גדולות מניעות את העולם ושולטות בחיינו: כסף ואהבה. "מה זאת אהבה?" היא שאלה שנחקרה ללא סוף בסיפורים, שירים, ספרים סרטים ובטלוויזיה. אך לא ניתן לומר את אותו הדבר על השאלה "מה הוא כסף?".

אין זה מפתיע שהתאוריה המוניטרית לא שימשה השראה לאף שובר קופות והיא אף לא מוזכרת בבתי הספר שאליהם רובנו הלכנו. "התאוריה המוניטרית לא תילמד"

למרביתנו, השאלה "מהיכן כסף מגיע?" יוצרת את התמונה של מטבעה המדפיסה שטרות וטובעת מטבעות. כסף, לדעת רובנו, נוצר על ידי הממשלה. זה נכון, אך רק עד לנקודה מסויימת.

המתכת והנייר האלו שמשמשים כסמלי ערך, עליהם אנו בדרך כלל חושבים ככסף, אכן נוצרים על ידי רשות ממשלתית הנקראת מטבעה. אך הרוב הגדול של הכסף לא נוצר על ידי המטבעה. הוא נוצר, בכמויות עצומות בכל יום, על ידי תאגידים פרטיים: הבנקים.

רובנו מאמינים שבנקים מלווים כסף שהופקד אצלם על ידי מפקידים אחרים. קל לדמיין זאת, אך זו לא האמת. למעשה, בנקים יוצרים את הכסף שהם מלווים, לא מרווחי הבנק ולא מהכסף שמופקד בו, אלא ישירות מעצם התחייבות הלווים לשלם חזרה את ההלוואה.

חתימתו של לווה על מסמכי ההלוואה היא מחוייבות לשלם לבנק את סכום ההלוואה בתוספת ריבית. או שיאבד את הבית, המכונית או כל נכס אחר ששימש כערבות. זוהי מחוייבות גדולה מצד הלווה. מה אותה חתימה דורש מהבנק? הבנק פשוט יוצר את סכום ההלוואה ורושם אותו בחשבונו של הלווה. נשמע מופרך? וודאי שזה לא יכול להיות נכון!? אך זה אכן כך.

התפתחות הבנקאות

כדי להסביר כיצד אירע הנס הזה של בנקאות מודרנית, האזינו לסיפור הפשוט הזה: "סיפורו של הצורף". לפני הרבה הרבה שנים, כמעט כל דבר שימש ככסף. הכסף היה צריך להיות נייד והיה צריך שלמספיק אנשים תהייה האמונה שניתן יהיה להחליף אותו בחזרה בדברים ממשיים: אוכל, ביגוד ומחסה. צדפים, פוליי קקאו, אבנים יפות ואפילו נוצות שימשו ככסף. כסף וזהב היו מתכות מושכות, רכות ונוחות לעיבוד.

בחלק מהתרבויות החלו הצורפים לטבוע מטבעות, כדי להקל על המסחר. יחידות סטנדרטיות של המתכות היקרות שאיכותן וערכן היות מאומתים. כדי להגן על הזהב שלו, הצורף היה זקוק לכספת.

עד מהרה הדפקו על דלתו שכניו לעיירה וביקשו מקום בכספת שלו כדי לשמור בו את המטבעות שלהם עצמם. לא עבר זמן רב, והצורף מצא עצמו משכיר את כל המדפים הפנויים בכספת שלו כשהוא מרוויח מעט מעסקי השכרת הכספות. השנים עברו והצורף הגיע למסקנה חשובה: המפקידים כמעט ולא הגיעו לכספת כדי למשוך את הזהב האמיתי שלהם, ולעולם לא באו כולם בבת אחת. זאת מכיוון שהקבלות שנתן הצורף תמורת הזהב, נסחרו בשוק כמו היו הזהב עצמו. כסף הנייר הזה היה נוח בהרבה ממטבעות כבדים. וניתן היה לכתוב את השטרות במקום לספור אותם אחד-אחד כמו מטבעות, מה שהקל על ביצוע עסקאות.

באותו הזמן, ניהל הצורף עסק אחר: הוא הלווה את הזהב שלו, בתמורה לריבית. כאשר שטרי הקבלות של הצורף התקבלו בקרב הציבור, הלווים החלו לבקש הלוואות בצורת אותן שטרי קבלות, במקום המתכת עצמה. ככל שהתעשייה התרחבה, יותר ויותר אנשים ביקשו מהצורף הלוואות. כך עלה בראשו של הצורף רעיון טוב אפילו יותר: הוא ידע שמיעוט מקרב המפקידים שלו משכו אי-פעם את הזהב האמיתי שלהם. כך שהצורף מצא שיוכל לתת הלוואות כנגד הזהב שהופקד אצלו, בנוסף להלוואות כנגד הזהב שלו.

כל עוד ההלוואות שולמו בחזרה, המפקידים לא ידעו ואף אחד לא נפגע. הצורף, כעת יותר בנקאי מאומן, זכה לרווח גדול בהרבה מזה שהיה מקבל מהלוואת הזהב שלו בלבד.

במשך שנים הצורף נהנה בסתר מהכנסה טובה שנבעה מהריבית על הפיקדונות של כולם. כעת, כמלווה גדול, הוא התעשר במהירות גדולה בהרבה מחבריו לעיירה. החלו להיווצר חששות כי הצורף מועל בכספי הפיקדונות שאצלו. המפקידים התארגנו יחדיו ואיימו למשוך את הזהב שלהם, במידה והצורף לא יבהיר את מקורות העושר החדש שלו. בניגוד למצופה, ההתארגנות לא הפכה לאסון עבור הצורף. למרות שכל העניין נדמה כמזימה, התוכנית של הצורף עבדה: המפקידים לא איבדו כלום, כל הזהב שלהם נמצא בכספתו של הצורף.

במקום לקחת את זהבם בחזרה, המפקידים דרשו מהצורף, שהפך בינתיים לבנקאי שלהם, לשתף אותם בתוכנית בכך שישלם להם חלק מהריבית. כך התחילה הבנקאות.

הבנקאי שילם ריבית נמוכה למפקידים בעבור כספם, שאותו הלווה לאחרים בריבית גבוהה יותר. המרווח כיסה את עלויות התפעול של הבנק ויצר את הרווח שלו. ההיגיון של המערכת הזו הוא פשוט, ונראה כי זו דרך הגיונית לספק את הצורך באשראי. אך זו לא הדרך בה בנקים פועלים היום.

הצורף-בנקאי שלנו לא היה מרוצה מהרווחים שנשארו לו אחרי שנאלץ לחלוק בריבית עם המפקידים שלו. הדרישה לאשראי צמחה במהירות, כאשר האירופאים התפשטו ברחבי העולם. אך ההלוואות שיכל לתת היו מוגבלות על ידי כמות הזהב שהופקדה בכספת שלו. אז הוא העלה רעיון נועז אף יותר. היות שאף אחד מלבדו לא ידע כמה זהב יש בכספת, הוא יכל לתת שטרי קבלה עבור זהב שכלל לא היה בכספת. כל עוד כל מחזיקי השטרות לא באו לכספת באותו הזמן בדרישה לזהב אמיתי, איך מישהו יגלה את התוכנית? המזימה החדשה הצליחה, והבנקאי נעשה עשיר מאוד הודות לריבית ששולמה על זהב שלא היה קיים.

הרעיון שהבנקאי יעשה כסף מכלום היה פשוט בלתי נתפס, כך שבמשך זמן הרב ההונאה לא נודעה לאנשים. אך הכוח שמאפשר פשוט להמציא כסף, עלה לראשו של הבנקאי ובסופו של דבר עושרו העצום עורר חשדות פעם נוספת. חלק מהלווים החלו לבקש זהב אמיתי במקום ייצוג מנייר שלו. השמועה שתפשטה ולפתע כמה מפקידים עשירים הופיעו ודרשו למשוך את הזהב שלהם. המשחק נגמר: בעלי שטרות זועמים התגודדו ברחובות מחוץ לבנק. לבסוף לבנקאי לא היה די כסף וזהב להשיב תמורת כל השטרות שנתן בידיהם, המצב הזה נקרא "בהלה לבנק" וזה מה שכל בנקאי חושש ממנו.

התופעה של בהלה לבנק הרסה בנקים פרטיים ושלא במפתיע, ערערה את האמון בכל הבנקים. היה זה הגיוני להוציא מחוץ לחוק את המלאכה של יצירת כסף מכלום. אך האשראי שיצרו הבנקים היו חיוניים להתפשטות האירופית, כך שעל המלאכה הושתו פיקוח ותקנות. הבנקאים הסכימו לקבל הגבלות על כמות הכסף הדמיוני שיכלו ליצור, כאשר הגבול היה גדול בהרבה מכמות הכסף והזהב שהייתה למעשה בכספת.

"שיטת הרזרבה החלקית" היחס היה לרוב 9 דולרים דמיוניים לדולר אמיתי אחד שהיה בכספת. תקנות אלו נאכפו על ידי ביקורות פתע. עוד נקבע, כי במקרה של בהלה לבנק, הבנקים המרכזיים יתמכו בבנקים המסחריים על ידי אספקה של זהב. רק במקרה של בהלות בנקים מרובות שהתרחשו באותו הזמן, האשראי נעלם והמערכת הגיעה לקריסה.

מערכת הכסף כיום

במשך השנים, הפכה מערכת הרזרבה החלקית המרושתת ברשת של בנקים, המגובים בבנק מרכזי, למערכת הכסף השלטת בעולם. באותו הזמן, חלקו של הזהב המגבה את כסף החוב, הצטמצם לאפס. טיבו הבסיסי של הכסף השתנה. בעבר, דולר נייר היה למעשה קבלה שהייתה ניתנת לפדיון בעבור כמות קבועה של כסף או זהב.

"סחורה בעלת ערך" - כיום, דולר נייר או דולר דיגיטלי יכולים להיפדות רק עבור דולר נייר או דיגיטלי אחר.

"אשראי של הבנק המרכזי" בעבר, אשראי בנקאי התקיים רק כשטרות אשראי פרטיים, להם יכלו אנשים לסרב כפי שאנחנו יכולים לסרב היום לצ'ק פרטי. כיום, אשראי בנקאי הנוצר באופן פרטי, ניתן להמרה באופן חוקי למטבע ממשלתי, אותם דולרים, גילדנים ופאונדים אליהם אנו מתכוונים כאשר אנו חושבים על כסף. מטבע ממשלתי הוא כסף הנוצר על ידי חברה ממשלתית. החוק קובע כי האזרחים חייבים לקבל את המטבע הממשלתי כתשלום עבור חוב, כאשר חובה זאת נאכפת על ידי בתי המשפט.

עתה, השאלה היא: אם בנקים וממשלות יכולים פשוט ליצור כסף, כמה כסף באמת קיים?

בעבר, סך הכסף הוגבל על ידי הכמות הפיזית של סחורה פיזית מה ששימש ככסף. לדוגמה, כדי ליצור כסף זהב או כסף חדש, היה צורך למצוא לכרות עוד כסף או זהב מהאדמה. בהווה, כסף נוצר כחוב. כסף חדש נוצר בכל פעם שמישהו לוקח הלוואה מהבנק.

כתוצאה מכך, לסך הכסף שיכול להיווצר יש רק מגבלה אחת: סך החוב.

"סך החוב האמריקני" עלה מ-5 טריליון דולר ב-1957 ל-45 טריליון דולר ב-2006.

הממשלה מטילה מגבלה חוקית נוספת על יצירת כסף חדש על ידי אכיפת תקנות הידועות "דרישות יחס הרזרבה". דרישות אלה משתנות בין מדינות שונות ובין תקופות שונות. בעבר, היה נהוג לדרוש מבנקים להחזיק לפחות דולר אחד אמיתי, שווה ערך לזהב בכספתם, כנגד עשרה דולרים של כסף חוב שנוצר. כיום, יחסי הרזרבה אינם תלויים יותר בהפקדות זהב, אלא רק ליחס בין כסף החוב החדש שנוצר לכסף החוב שכבר הופקד בבנק.

כיום, עתודות מטבע של בנק מסחרי מורכבות משני מרכיבים: כמות הכסף המוטבע הממשלתי או שווה ערך לו, שהבנק המסחרי הפקיד בבנק המרכזי. ובנוסף, כמות כסף החוב שכבר הופקדה בבנק עצמו.

כדי להסביר זאת בדרך פשוטה, הבה נדמיין שבנק חדש הוקם עכשיו ועדיין אין לו מפקידים. מייסדי הבנק הפקידו רזרבה בסך 1,111.12 דולר של כסף מזומן בבנק המרכזי. יחס הרזרבה הקבוע הוא 9:1.

שלב ראשון: בדלתות נפתחות ולווה ראשון נכנס, הוא צריך 10,000 דולר כדי לקנות מכונית. יחס הרזרבה הוא 9:1. הרזרבה שהפקיד הבנק החדש בבנק המרכזי, בסך 1,111.12 דולר מאפשר לו ליצור פי 9 כסף חדש בסכום של 10,000 דולר על בסיס ההתחייבות של הלווה בלבד. 10,000 דולר הללו אינם נלקחים משום מקום, זהו כסף חדש לחלוטין שפשוט מוקלד לתוך חשבון הבנק של הלווה. הלווה רושם צ'ק בסכום הזה, כדי לקנות בו מכונית.

שלב שני: מוכרת המכונית מפקיד את 10,000 דולר החדשים בבנק שלה. בניגוד לכסף המזומן שמופקד בבנק המרכזי, את הכסף הזה לא ניתן להכפיל ביחס הרזרבה. במקום זאת, הוא מחולק ביחס הרזרבה של 9:1 וניתן ליצור הלוואה חדשה של 9,000 דולר על בסיס הפקדת 10,000 דולר.

שלב שלישי: אם אותם 9,000 דולר מופקדים על ידי צד שלישי בבנק המקורי שיצר את ההלוואה, הם הופכים לבסיס לאשראי בנקאי חדש, בסך 8,100 דולר. כמו בבושקה שבה כל חלק מכיל חלק דומה אך קטן יותר, כל הפקדה מכילה פוטנציאל להלוואה קטנה במעט, בגדלים הולכים וקטנים, אם הכסף החדש שנוצר לא מופקד בבנק התהליך נעצר. זהו החלק הלא צפוי בתהליך יצירת הכסף. אך סביר להניח כי בכל שלב הכסף החדש כן יופקד בבנק, ותהליך הרזרבה היחסית יכול לחזור על עצמו שוב ושוב עד שכ-100,000 דולר של כסף חדש נוצרו על ידי המערכת הבנקאית. כל הכסף החשד הזה נוצר אך ורק מחוב. כל התהליך חוקי בגלל הפיקדון הראשוני של 1,111.12 דולר אשר עדיין נמצא בשלמותו בבנק המרכזי.

יתרה מכך, במערכת הגאונית של הבנקאות, הספרים של כל בנק בשרשרת חייבים להראות שלבנק יש 10% יותר פיקדונות מהלוואות. לכן הבנקים חייבים להשיג פיקדונות כדי לתת הלוואות, כך מחזקים את הרושם המוטעה שכסף נוצר מהפקדות.

מכיוון שרק חלק משרשרת ההלוואות מתרחשת באותו הבנק, לא ניתן לומר שבנק יחיד הכפיל את כמות הכסף שלו פי 90, באמצעות ייצור אשראי בנקאי מכלום. לעומת זאת, מערכת הבנקאות היא מעגל סגור. אשראי בנקאי שנוצר בבנק אחד הופך לפיקדון בבנק אחר, וחוזר חלילה. בעולם תאורטי, התוצאה תהיה זהה לזו שהייתה מתקבלת אם כל התהליך היה מתרחש בבנק יחיד. וכך, הרזרבה הראשונית בסך מעט יותר מ-1,100 דולר מאפשרת לבנק לגבות ריבית מסך של 100,000 דולר שמעולם לא היו ברשות הבנק.

"בנקים מלווים כסף שאין להם"'

האם זה נשמע מגוחך, שימו לב לזה: בעשורים האחרונים, עקב לחצי לובי פוליטי מצד הבנקים, הדרישה להפקדה של כסף אמיתי בבנק המרכזי כמעט ונעלמה בכמה מדינות ויחס הרזרבה עלה בהרבה מעל 9:1, על סוגי פיקדונות מסויימים נפוצים יחסי רזרבה של-20:1 ואף 30:1.

"לפעמים אין רזרבה כלל" לאחרונה, באמצעות גביית עמלות הלוואה מהלווים, ליצירת סכום מופקד נוסף, הבנקים השתחררו לחלוטין מהצורך להפקיד הפקדה ראשונית בבנק המרכזי. כך שלמרות שהחוקים מורכבים, המציאות די פשוטה: בנקים יכולים ליצור כסף בכל כמות שאנו מסוגלים ללוות אותו.

| לכולם ברור, באופן תת-מודע, שבנקים אינם מלווים כסף. כאשר אתה מושך את החסכונות שלך, הבנק לא אומר לך שזה לא אפשרי כי הוא כבר הלווה את הכסף שלך למישהו אחר. | ||

| -- מארק מנספילד, כלכלן וסופר. | ||

על אף תצלומי המטבעה המוצגים תמיד בסרטים, כסף ממשלתי תופס כ-5% מסך הכסף במחזור. מעל ל-95% מהכסף הקיים כיום, נוצר כאשר מישהו חתם על שטר חוב לבנק כלשהו. נוסף על כך, כסף שמקורו באשראי בנקאי נוצר ונמחק בכמויות אדירות בכל יום. כשהלוואות ישנות מוחזרות, הלוואות חדשות נוצרות.

| חוששני שהאזרח הפשוט לא ישמח לשמוע שבנקים יכולים ליצור כסף ואכן עושים זאת, ... והם אלו שיוצרים את האשראי של המדינה, מנתבים את מדיניות הממשלה ומחזיקים בידיהם את גורלות האנשים. | ||

| -- רג'ילנד מק'קנה, יו"ר לשעבר, מידלנדס בנק אוף אינגלנד. | ||

הבנקים יכולים להפעיל את השיטה הזו הודות לשיתוף הפעולה של הממשלות. ראשית: ממשלות מעבירות חוקים המחייבים שימוש בכסף הממשלתי. שנית, הממשלות מאשרות לבנקים לתת אשראי באמצעות הכסף הממשלתי. שלישית, ממשלות אוכפות חובות בכסף הממשלתי. ולבסוף: ממשלות מעבירות חוקים ותקנות לשם הגנה על מערכת הכסף וכדי להעלות את אמון הציבור במערכת. אך ממשלות לא עושות דבר כדי להסביר לציבור מהיכן מגיע הכסף.

"התאוריה המוניטרית לא תילמד" האמת הפשוטה היא, שכאשר אנו חותמים על שטר הלוואה, עצם התחייבותנו לשלם, המגובה בנכסים שמשמשים כערבות, היא הדבר היחיד בעל ערך ממשי המעורב בעסקה. אם אתם סבורים כי ההתחייבות שלנו שייכת לנו, דעו כי שטר החוב שלכם הוא כעת חתיכת נייר ניידת, סחירה וניתנת למכירה או "אני חייב לך" (IOU). הנייר מייצג ערך ולפיכך הוא צורה של כסף. את ה"כסף" הזה הלווה מחליף בהלוואה שהוא מקבל מהבנק.

בעולם האמיתי, הלוואה פירושה שלמלווה יש משהו אמיתי להלוות. אם את צריכה פטיש ואני אנסה לתת לך הבטחה לפטיש שאין לי, לא אביא הרבה תועלת. אבל בעולם המלאכותי של הכסף, התחייבות של הבנק לשלם כסף שאין לו, יכולה להיות מועברת הלאה ולהיחשב ככסף, ואנו מסכימים לזה.

| כעת, אמצעי החליפין הלאומי שלנו נתון לחסדיהם של בנקים להלוואות, המלווים, לא כסף, אלא הבטחות לכסף שאין ברשותם. | ||

| -- אירווינג פישר, כלכלן וסופר. | ||

ברגע שהלווה חותם על שטר ההתחייבות, הבנק מאזן את ההתחייבות ביוצרו, באמצעות כמה לחיצות מקלדת, סכום זהה לסכום החוב של הבנק ללווה. מנקודת מבטו של הלווה הסכום הזה הופך לכסף בחשבון שלו. מכיוון שהממשלה מאפשרת לחוב הזה, של הבנק לווה, להיות משולם במטבע הממשלתי, כולם חייבים לקבל אותו ככסף. ושוב, האמת היא מאוד פשוטה: ללא המסמך בחתימת הלווה, לבנק לא יהיה מה להלוות.

האם תהיתם כיצד כולם: ממשלות, תאגידים, עסקים קטנים ומשפחות, יכולים להיות בחובות בו זמנית ובכאלו סכומים אסטרונומיים? האם תהיתם כיצד קיים כל כך הרבה כסף שניתן להלוותו? עכשיו אתם יודעים: אין! בנקים אינם מלווים כסף. הם יוצרים כסף מחוב, ומכיוון שהחוב הוא למעשה בלתי-מוגבל, כך גם היצע הכסף. ונהפוך הוא: אין חוב - אין כסף.

האין זה מפליא, שלמרות כל העושר, המשאבים, החידושים והפריון שסביבנו, כמעט כולנו: ממשלות, חברות ויחידים, נמצאים בחובות לבנקאים? אם אנשים רק יעצרו ויחשבו: כיצד זה ייתכן?! כיצד ייתכן שהאנשים שמייצרים בפעול את כל הערך בעולם נמצאים בחובות, לאלו שרק מלווים את הכסף שמייצג את החובות? יתרה מכך, מרגע שהבנו שכסף הוא בעצם חוב, אנו מבינים שאם לא היה חוב - לא היה כסף.

| כזו היא מערכת הכסף שלנו: אם לא היו חובות, לא היה כסף.מקור=מררינר ס. אשלס, ראש מועצת הרזרבה הפדרלית (הבנק המרכזי של ארצות הברית). | ||

אם אלו חדשות בשבילכם, אתם לא לבד. רוב האנשים סבורים כי במידה וכל החובות ישולמו, מצב הכלכלה ישתפר. זה נכון ברמת הפרט. כפי שיש לנו יותר כסף פנוי לאחר שתמו תשלומי החובות שלנו, אנו סבורים שכאשר החובות של כולם ישולמו, יהיה יותר כסף פנוי לכולם. אך האמת היא ההפך המוחלט: לא יהיה שום כסף. זה המצב: אנו תלויים לחלוטין באשראי המתחדש של הבנקים, לולא הוא - לא היה כסף כלל. אין הלוואות - אין כסף. זה בדיוק מה שקרה בזמן השפל הגדול: היצע הכסף הצטמצם דרסטית, כאשר כמות ההלוואות הלכה וקטנה.

| זוהי מחשבה מזעזעת. אנו תלויים לחלוטין בבנקים המסחריים שלנו. מישהו חייב ללוות כל דולר שקיים במחזור, במזומן או באשראי. אם הבנק יוצר עודף כסף מלאכותי; נחייה בשפע; אם לא, נגווע. אנו, באופן מוחלט, חסרי מערכת כסף קבועה. כאשר תופסים את התמונה המלאה, האבסורד הטרגי של מצבנו הוא כמעט בלתי יאומן, אך הוא אמיתי | ||

| -- רוברט ה. המפיל, מנהל אשראי, הבנק המרכזי של אטלנטה, ג'ורג'יה | ||

חוב בתנועה מתמדת

אבל זה לא הכל, בנקים יוצרים רק את סכום הקרן שלווינו, הם אינם יוצרים את הכסף שמשלם את הריבית. מאיפה הכסף הזה אמור להגיע?

המקום היחיד ממנו יכולים הלווים להשיג את הכסף לתשלום הריבית הוא סך הכסף של כל הכלכלה. אך כמעט כל סך הכסף של הכלכלה נוצר באותה השיטה: כאשראי בנקאי שיש להחזיר, בתוספת סכום נוסף (הריבית).

כך שבכל מקום ישנם לווים שנמצאים באותו המצב: מנסים נואשות להשיג את הכסף הדרוש לתשלום וריבית והקרן יחד, מאגר כסף שמכיל רק את סכומי הקרן. ברור שלא כולם יכולים להחזיר את הריבית בנוסף לקרן מפני שסכום הריבית פשוט אינו קיים. ניתן להביע זאת בנוסחה מתמטית פשוטה:

P/P+I = אחוז ההלוואות שיצליחו להחזיר את ההלוואה + ריבית (כאשר P היא הקרן הסכום המקורי שהולווה, ו-I היא הדרישה לתשלום נוסף עקב ריבית).

I/P+I = אחוז ההלוואות שיובילו לפשיטת רגל.

הבעיה הגדולה במקרה זה היא שלהלוואות לטווח ארוך, כמו משכנתאות או חובות ממשלתיים, סכום הריבית גדול בהרבה מסכום הקרן. כך שאם לא יווצר סכום נוסף וגדול של כסף שישמש לתשלום הריבית, יתרחשו הרבה פשיטות רגל והכלכלה תחדל מלתפקד. בכדי לשמר חברה מתפקדת על שיעור פשיטות הרגל להיות נמוך. כדי להשיג זאת, יש ליצור עוד ועוד כסף-חוב שיספק את הדרישה הנוכחית לכסף שמקורה בחוב הקודם.

כמובן שכך החוב רק גדל, ובסופו של דבר יהיה צורך לשלם יותר ריבית. כך נוצרת ספירלה הולכת וצומחת של תשלומי חובות. רק הפרש הזמנים, בין יצירתו של כסף כהלוואות חדשות ובין מועד ההחזר, הוא המונע מכלל המערכת להגיע לפשיטת רגל. אך ככל שמפלצת האשראי של הבנקים הולכת וגדלה, הצורך ליצור עוד ועוד כסף חוב כדי להאכיל אותה הולך ונעשה דוחק יותר.

מדוע שיעורי הריבית נמוכים כל כך? מדוע אנו מקבלים הצעות לכרטיסי אשראי בדואר? מודע ממשלת ארצות הברית מוציאה כסף במהירות שיא? האם יכול להיות שזהו רגע הקריסה של כל המערכת המוניטרית? אדם הגיוני ישאל: האם זה יכול להימשך לנצח? האין הקריסה בלתי נמנעת?

| דבר אחד שחשוב להבין בנוגע לשיטת הרזרבה החלקית הוא שהיא כמו משחק כיסאות מוזיקליים: כל עוד המוזיקה נמשכת - אין מפסידים. | ||

| -- אנדרו גאוז, היסטוריון של הכספים | ||

ההקשר האקולוגי

כסף הוא מכשיר למסחר וייצור. כאשר אספקת הכסף גדלה, ערך הכסף יורד, אלא אם נפח המסחר והייצור בעולם האמיתי גדלים באותו הקצב.

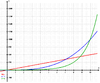

לכך יש להוסיף את ההבנה שכאשר אנו שומעים שהכלכלה צמחה ב-3% זה נדמה כצמיחה בקצב קבוע, אבל זה לא כך. 3% של השנה הזו מייצגים יותר סחורות ושירותים מאשר 3% של השנה שעברה, מכיוון שהם 3% מהסכום החדש. במקום קו ישר, כפי שבאופן טבעי נדמה, מדובר בעקומה מעריכית ההולכת ונעשית תלולה.

| החיסרון הגדול של המין האנושי הוא חוסר יכולתנו להבין את העקומה המעריכית | ||

| -- אלברט א. ברטלט, פיזיקאי | ||

הבעיה היא, כמובן, שצמיחה מתמדת של הכלכלה דורשת שימוש הולך לגובר במשאבי העולם והאנרגיה. עוד ועוד דברים צריכים לעבור את המסלול ממשאב לפסולת בכל שנה, לנצח. כל זאת רק כדי למנוע מהמערכת להתמוטט.

| כל מי שסבור שצמיחה יכול להתרחש לנצח בתוך עולם סופי, הוא משוגע או כלכלן | ||

| -- קנת' בולדינג, כלכלן | ||

מה לעשות?

מה אנחנו יכולים לעשות בנוגע למצב המפחיד הזה? כדבר ראשון אנו צריכים מושג חדש לגבי כסף. הגיע הזמן שאנשים ישאלו את עצמם ואת הממשלות שלהן ארבע שאלות פשוטות: בכל העולם, ממשלות מלוות בריבית מבנקים פרטיים. חוב ממשלתי הוא מרכיב מרכזי בחוב הכולל. במימון החוב הזה מושקע חלק גדול מהמיסים שלנו. אנו יודעים שבנקים יוצרים את הכסף אותו הם מלווים והממשלות נותנות להם רשות לעשות זאת.

ולכן השאלה הראשונה היא: מדוע ממשלות בוחרות ללוות כסף מבנקים פרטיים ולשלם ריבית, בעוד הממשלה יכולה ליצור את כל הכסף נטול הריבית שהיא צריכה?

השאלה השנייה היא: למה ליצור כסף כחוב מלכתחילה? מודע לא ליצור כסף שזורם במערכת באופן קבוע, שלגבי לא קיים הצורך להלוואות חוזרות למימון הריבית?

שאלה שלישית: כיצד מערכת כספים, שיכולה לתפקד רק בתוך כלכלה בצמיחה מתמדת, יכולה לשמש לבניית כלכלה בת-קיימא? האין זה הגיוני שצמיחה מתמדת וקיימות לא הולכות ביחד?

שאלה רביעית: מדוע המערכת הנוכחית שלנו תלויה לחלוטין בצמיחה מתמדת? מה דורש שינוי כדי ליצור כלכלה בת-קיימא?

ריבית נשך

בזמנים עברו, גביית ריבית על הלוואה נחשבה לניצול, ונשאה עונשים חמורים עד כדי מוות. כל הדתות הגדולות אסרו את הניצול. רוב הטיעונים שהועלו נגד הניצול היו מוסריים. התפיסה הייתה שהמטרה הלגיטימית היחידה של כסף היא לאפשר את המסחר בסחורות ושירותים אמיתיים. כל צורה של עשיית כסף רק בזכות בעלות על כסף, זכתה לייחס של מעשה טפילי, או גנבה. אך ככל שהדרישה לאשראי עבור מסחר גדלה, הטיעונים המוסריים פינו את הדרך לטענה שהלוואה כרוכה בסיכון ובהזדמנויות לרווח בעבור הלווה, ולפיכך עשיית רווח מהלוואה היא מוצדקת.

היום, הטיעונים הלוו נראים תמימים. כיום, הרעיון של עשיית כסף מכסף, נתפס כרעיון שיש לשאוף אליו. למה לעבוד כאשר הכסף שלך יכול לעבוד במקומך?

אך כשמנסים ליצור חזון לעתיד מקיים, ברור שגביית ריבית היא הן בעיה מוסרית הן בעיה פרקטית.

דמיינו לעצמכם חברה וכלכלה שיכולות לשגשג למשך מאות שנים, מכיוון שבמקום לכלות את משאבי ההון האנרגטיים שלהן הן מגבילות את עצמן להכנסה השוטפת הנוכחית. לא כורתים יותר עצים מאשר אלו שצומחים באותו הזמן. כל האנרגיה מגיעה ממקורות מתחדשים. מהשמש, מכוח המשיכה, מחום גאו-תרמי, מכוח מגנטי ומכל דבר אחר שנגלה בעתיד. חברה כזו חיה בתוך הגבולות של המשאבים הלא המתחדשים שלה. על ידי שימוש חוזר ומחזור של הכל ואוכלוסייה שרק משמרת את עצמה.

חברה כזו לא תוכל לתפקד כאשר היא משתמשת במערכת כסף התלויה בצמיחה מתמדת ומאיצה. כלכלה בת-קיימא זקוקה למערכת כסף שיכולה לפחות להישאר יציבה מבלי להתמוטט.

הבה נאמר שסך הכסף היציב הזה מיוצג על ידי העיגול הזה. בנוסף, נדמיין שמלווים חייבים שהיה להם את הכסף אותו הם מלווים. אם חלק מהאנשים מתחילים להלוות בריבית באופן שיטתי, חלק בסך הכסף יגדל. אם הם ימשיכו להלוות בריבית את כל החזרי ההלוואות, מה תהיה התוצאה הבלתי נמנעת? לא משנה האם מדובר בזהב, כסף ממשלתי או כסף חוב, כל הכסף יגיע לידיהם של המלווים. לאחר שכל הליכי פשיטות הרגל יסתיימו, יהיה בידיהם גם כל הרכוש האמיתי.

רק אם התהליך של הלוואה בריבית מחולק שווה בשווה בין כל האנשים, הבעיה הזו תיפתר. מיסים כבדים על רווחי הבנקים יכולים להשיג את המטרה הזו. אבל למה שבנקים ירצו להלוות במצב שכזה?

אם אי פעם נהייה מסוגלים לשחרר עצמו מהמצב הנוכחי, בנקים יתנהלו כשירות ללא מטרות רווח לטובת האוכלוסייה, כאשר הם מחלקים את הכנסות הריבית שלהם כדיבידנד לאוכלוסיית העולם או שילוו ללא ריבית.

| עדיין לא פגשתי את מי שיוכל להסביר, תוך שימוש בהגיון, להצדיק את ההלוואות שהממשלה לוקחת. אני מאמין שיבוא יום שבוא האנשים ידרשו את השינוי. אני מאמין שיבוא יום בארץ הזו, שבו הם יאשימו אותי ואותך ואת כל מי שקשור בקונגרס, בכך שפשוט ישבנו בצד ואפשרנו למערכת מטופשת שכזו להמשיך | ||

| -- רייט פטמן, חבר קונגרס 1928-1976, יו"ר הוועדה לבנקאות ומטבע 1963-1975 | ||

לשנות את המערכת

אם טבעו היסודי של המערכת הוא הגורם לבעיה, כיול המערכת לא יכול להיות הפתרון. יש להחליף את המערכת עצמה. רבים מבין המבקרים קוראים לחזרה למערכת מבוססת זהב. הם טוענים כי לזהב יש היסטוריה ארוכה של אמינות, אבל הם מתעלמים מהרמאויות שניתן לבצע בזהב: גילוח מטבעות, דילול המתכת ועוד. כולן פעולות שבוצעו ברומא העתיקה ותרמו לנפילתה. חלק טוענים שהמתכת כסף שכיחה יותר מזהב ולכן פחות חשופה לאותן רמאויות. קיימות שאלות רבות בנוגע להחזרת השימוש במתכות יקרות, אף אחד לא רוצה לחזור לסחיבת שקי מטבעות כבדים כדי ללכת לקניות.

בעתיד לבטח נשתמש בכסף נייר, דיגיטלי, כסף פלסטיק וסביר יותר להניח שאף בכסף ביומטרי לצורכי מסחר. לכולם אותו הפוטנציאל ליצור כמויות בלתי מוגבלות של כסף חוב כמו היום. מעבר לכך, אם זהב יחזור להיות הבסיס החוקי לכסף, לחסרי הזהב לא יהיה כסף.

תומכי רפורמות אחרים טוענים כי תאוות בצע וחוסר הוגנות הן הבעיות המרכזיות, ושיש דרכים טובות יותר ליצור מערכת כסף הוגנת מאשר החזרה לכסף וזהב.

מוחות יצירתיים המציאות מגוון של דרכים חלופיות ליצירת כסף. מערכות חליפין מקומיות רבות יוצרות כסף כחוב, כפי שבנקים עושים; אך עושות זאת באופן פתוח וללא גביית ריבית. לדוגמה, במערכת כזו כסף מבוטא כחוב של שעות עבודה, הניתנות להחלפה בדולרים ומשמשות גם לקנייה של סחורות המתומחרות בדולרים. מערכת כסף כזו יכולה להיות מיוסדת על ידי כל אחד שיש לו דרך לבצע את החשבונות ומוצא משתתפים אמינים. יצירתה של מערכת כסף מקומית, גם אם יעשה בה שימוש מועט, תהיה שימושית במצבי חירום עבור כל קהילה.

רפורמות מוניטריות, כמו רפורמות בשיטת הבחירה, הן נושא גדול מאוד ודורשות את הרצון להשתנות ולחשוב מחוץ לקופסה. רפורמות מוניטריות, כמו רפורמות בשיטה הבחירה, אינן נעשות בקלות. מכיוון שבעלי האינטרס הנהנים מהמצב הקיים יעשו הכל כדי למנוע את השינוי.

לאחר שראינו שכסף הוא רק רעיון ובמציאות כסף יכול להיות כל דבר שנחליט עליו ככזה, הנה מערכת כסף חלופית ופשוטה. המודל מבוסס על שיטות שהיו נהוגות בעבר באנגליה ואמריקה. שיטות שהבנקאים-הצורפים הזניחו והשמידו, לטובת שיטת הרזרבה החלקית. על מנת ליצור כלכלה המבוססת על כסף קבוע שאינו נושא ריבית, כסף יכול להיווצר על ידי הממשלה שתוציא אותו על תשתיות בעלות משך חיים ארוך שתורמות לכלכלה. כמו כבישים, מסילות ברזל, גשרים ונמלים. הכסף הזה לא יווצר כחוב, אלא כערך. הערך הזה נובע מהדברים בהם הושקע הכסף הזה. אם הוצאת הכסף גורמת לגידול מתאים במסחר, לא תהייה אינפלציה כלל. אם ההוצאות הממשלתיות יחוללו אינפלציה, קיימות שתי שיטות פעולה. אינפלציה היא שוות ערך למס על הכסף.אין הבדל בין ירידת ערך הכסף ב-20% להטלת 20% מס, כוח הקניה של כולם יקטן ב-20%. במובן זה, אינפלציה כתחליף למס יכולה להתקבל פוליטית, אם הכסף מוצא בחוכמה וההוצאות נשארות בתוך המגבלות. ממשלות יכולות להילחם באינפלציה באמצעות מיסים המוציאים חלק מהכסף משימוש. כדי לשלוט בדפלציה, התופעה בה המחירים והמשכורות יורדים, הממשלה פשוט תוציא יותר כסף. על ידי תחרות בכסף החוב הפרטי, לממשלות תהיה שליטה טובה יותר בהיצע הכסף של ארצותיהן. הציבור יידע את מי להאשים אם הדברים משתבשים. ממשלות יקומו ויפלו על יכולתן לשמר את ערך הכסף. ממשלות יפעלו בעיקר בזכות כספי המיסים, כפי שהן עושות היום, אך אותם כספים ישמשו למטרות טובות יותר, מכיוון שהצורך לשלם ריבית לבנקאים בעבור ההלוואות יעלם. לא יהיה חוב לאומי, אם הממשלה פשוט תיצור את הכסף שהיא צריכה. החובות הנצחיים שלנו לבנק, כולל תשלומי הריבית והחובות הממשלתיים, לא יהיו קיימים.

| עתה, כסף הוא צורה חדשה של עבדות. הוא נבדל מהצורות הקודמות רק בכך שהוא אינו אישי, אין יחס אישי בין האדון לעבד. | ||

| -- לב טולסטוי | ||

הכוח הבלתי נראה

| אין משועבדים יותר מאלו החושבים עצמם לחופשיים. | ||

| -- גתה. | ||

מה שלמדנו לראות כדמוקרטיה וחופש, הפך במציאות לצורה גאונית ובלתי נראית של דיקטטורה כלכלית. כל עוד כלל החברה שלנו תלויה באשראי בנקאי לאספקת הכסף, הבנקאים מצויים בעמדה בה הם יכולים לקבל את ההחלטות על מי יקבל את הכסף שלהם, ומי לא. לדוגמה לעודד תעשייה א' ולדכא תעשייה ב'.

| מערכת הבנקאות המודרנית מייצרת כסף מכלום. התהליך הוא אולי המקרה המדהים ביותר של אחיזת עיניים שהומצא מעולם. הבנקאות נוצרה בחוסר יושר ונולדה בחטא. הבנקאים הם בעלי הארץ. קחו אותה מהם אך השאר בידם את הכוח ליצור כסף ובהינף יד הם יצרו את כל הכסף לקנות אותה מחדש. קחו את הכוח הגדול הזה מהם, ועושר גדול כשלי יעלם. והוא חייב להיעלם, כדי ליצור עולם טוב ושמח יותר לחיות בו. אך אם אתם רוצים להמשיך ולהיות עבדים לבנקים ולשלום את עלות עבדותכם, תנו לבנקאים להמשיך ליצור כסף ולשלוט באשראי. | ||

| -- סר ג'ון סטמפ, מנהל הבנק של אנגליה 1928-1941 והאיש השני בעושרו באנגליה באותו הזמן | ||

| חוסר היכולת של המתיישבים להשיג את הכוח ליצור את כספם מידי המלך ג'ורג' השלישי והבנקאים העולמיים באופן עצמאי ולתמיד, היה הסיבה העיקרית בגינה יצאנו למלחמת העצמאות שלנו. | ||

| -- בנג'מין פרנקלין. | ||

כיום, מעט אנשים מודעים לכך שההיסטוריה של ארצות הברית והמהפכה האמריקנית, התרחשה, בחלקה הגדול, בעטיו של מאבק אפי להשתחרר ולהישאר חופשיים משליטתם של הבנקים האירופים והבינ"ל. המאבק הזה הסתיים בהפסד בשנת 1913 כאשר הנישא ווילסון חתם על פקודת הפדרל רזרב אשר נתנה לקרטל הבנקאות העולמי ליצור את הכסף של אמריקה.

| אני אדם מאוד לא מאושר. הרסתי בטעות את ארצי. אומה תעשייתית גדולה נשלטת בידי מערכת האשראי שלה. מערכת האשראי שלנו היא ריכוזית. גדילתה של האומה, איפה, וכל פעולותיה נתונות בידהן של אנשים מעטים. הפכנו להיות אחת הממשלות הנשלטות באופן הגרוע ביותר בעולם המתורבת. הקץ לממשל על פי דעה חופשית, על פי שכנוע ודעת הרוב. אלא ממשל על פי דעתם ואימתם של קבוצה קטנה ושולטת. | ||

| -- וודרו ווילסון, נשיא ארצות הברית 1913-1921. | ||

כוחה של מערכת זו מוטמע בהחבא. בדומה לשתיקה של מערכת החינוך והתקשורת בנושא. הנה דוגמה: ראש הממשלה הקנדי בדק סקרים שנערכו בקרב לא כלכלנים, כולל משכילים ואנשים מהרחוב, ומצא שאף לא אחד מהם היה בעל הבנה מדויקת של דרך יצירת הכסף. כנראה שניתן לומר בבטחה שרוב האנשים, כולל עובדי השורה הקדמית בבנקים, לא הקדישו לכך מעולם רגע של מחשבה. ואתם?

| כל הבלבול, המבוכה והמצוקה באמריקה נובעים, לא מפגמים בחוקה או בפדרציה או מרצון לכבוד ויוקרה, אלא מבורות בנוגע לטבעם של המטבע, האשראי והמחזור הכספי. | ||

| -- ג'ון אדמס, מייסד החוקה האמריקנית. | ||

מערכת כסף החוב המודרנית נולדה לפני מעט יותר מ-300 שנה, כאשר הוקם הבנק הראשון של אנגליה וניתנה לו הזכות להלוואת זהב ביחס רזרבה חלקית צנוע של 2:1. היחס הצנוע הזה היה דריסת הרגל. המערכת היא עתה חובקת עולם ויוצרת כמויות בלתי מוגבלות לכאורה של כסף מאוויר בלבד. כמעט כולם על פני הכדור כבולים לחוב הגדל בהתמדה שלעולם לא יהיה ניתן להחזירו. האם כל זה קרה במקרה או שזו מזימה? ברור לחלוטין שדבר גדול מונח על כף המאזנים.

| מי ששולט בכמות הכסף המדינה שלנו הוא השליט העליון של כל התעשייה והמסחר. כאשר אתה מבין שניתן לשלוט במערכת בקלות רבה, בצורה זו או אחרת, על ידי האנשים שלמעלה, לא יהיה עוד צורך להסביר לך כיצד מתחוללות תקופות של אינפלציה ומיתון." | ||

| -- ג'יימס א. גארפילד, נשיא ארצות הברית שנרצח. | ||

| על הממשלה ליצור, לטבוע ולהשתמש בכל המטבע והאשראי הדרוש כדי לספק את כל כושר ההוצאה של הממשלה והקניה של הצרכנים. על ידי אימוץ עקרונות אלו יחסכו ממשלמים המיסים סכומי ריבית עצומים. הזכות ליצור כסף איננה רק זכות היתר העליונה של הממשלה, אלא היא גם ההזדמנות היצירתית הגדולה ביותר שלה. | ||

| -- אברהם לינקולן, נשיא ארצות הברית שנרצח | ||

| עד שהשליטה בייצור הכסף והאשראי תוחזר לממשלה ותוכר כאחריות הבלעדית והמקודת שלה, כל הדיבורים אודות הריבונות של הפרלמנט והדמוקרטיה הם חסרי ערך. מרגע שאומה נפרדה מהשליטה באשראי, אין זה משנה מי יוצר את החוקים שלה. ניצול, מרגע שהשיג שליטה, יחריב כל אומה. | ||

| -- וויליאם ל. מ. קינג, ראש ממשלת קנדה שהלאים את הבנק של קנדה. | ||

| אנו אסירי תודה לוושינגטון פוסט, לניו-יורק טיימס, לטיים ופרסומים גדולים אחרים, שעורכיהם השתתפו בפגישותינו וקיימו את הבטחותיהם לדיסקרטיות במשך קרוב לארבעים שנה. היה זה בלתי אפשרי בעבורנו לפתח את תוכניתנו עבור העולם אם היינו נתונים תחת האורות הבהירים של החשיפה הציבורית כל אותם שנים. אך כיום העולם יותר מתוחכם ומוכן לצעוד אל עבר ממשלה עולמית. הריבונות הכלל עולמית של אליטה אינטלקטואלית והבנקאים עדיפה לבטח על הממשל העצמי שהונהג מאות בשנים. | ||

| -- דיוויד רוקפלר בפניה לוועדה המשולשת, 1991. | ||

| יש להגן רק על סודות קטנים, הגדולים מוגנים על ידי ההכחשה הציבורית | ||

| -- מרשל מקלוהן, גורו תקשורת. | ||

ראו גם

קישורים חיצוניים

- כסף כחוב הסרט עם כתוביות בעברית

- הסרט ביוטיוב (הקישור הוא לחלק הראשון מתוך 5 חלקים שכולם מופיעים באתר)

- אג'יו: פירמידה בנקאית איתי להט, כלכליסט 11.10.2012

| כסף | |

|

רקע: בנקאות ברזרבה חלקית - כסף פיאט - אינפלציה - מס אינפלציה - אשליית הכסף - מדד המחירים לצרכן - הסתערות משיכות - מינוף פיננסי - סיכון מוסרי |

|

|

כלים לשינוי: מטבע משלים - מטבע קהילתי - טרה (מטבע) - תוכנית שיקגו - בנקאות ברזרבה מלאה - בנק חברתי - איגוד אשראי - פנסיה ירוקה - כלכלה שיתופית - מכפיל מקומי 3 - מס טובין | |

|

אישים וארגונים: ברנארד לייטר - ג'ון קנת גלבריית - מייקל רובות'אם - ריצ'ארד דות'וויט - מוחמד יונוס - כסף חיובי | |

|

ספרים מאמרים וסרטים: כסף כחוב - מטבע קהילתי- כלי חדש למאה ה-21 - קורס בהתרסקות - האקולוגיה של הכסף - סופו של הליברליזם המפסידני - היסטוריה קצרה של אופוריה פיננסית | |

| תרבות הצריכה | |

|

מושגים: התיישנות מכוונת - שיווק - פסיכולוגיה שיווקית - האדם הכלכלי - השלכות בריאותיות וחברתיות של טלוויזיה - קפיטליזם כתרבות - מיתוס - סדר מדומיין - פסיכולוגיה חיובית - כלכלה התנהגותית - כלכלת אושר - הון חברתי - שביעות רצון מהחיים - מרוץ הנאה - אשראי - צמיחה כלכלית - I=PAT - טביעת רגל אקולוגית |

|

|

סרטים וספרים: הפרסומת והאגו - מחלת השפע - המאה של העצמי - סיפורם של הדברים - אומת המזון המהיר - בלי לוגו - האוטופיה הרומנטית - שיבוש תרבות - הכסף או החיים - לא רציונלי אבל לא נורא - כשתאגידים שולטים בעולם - כסף כחוב | |

|

חלופות: פשטות מרצון - שבוע כיבוי הטלוויזיה - יום ללא קניות - יום לתקשורת דמוקרטית - אדבסטרס - עירוניות מתחדשת - סחר הוגן - מזון איטי - עשה זאת בעצמך - פרמקלצ'ר - שגשוג ללא צמיחה - כלכלת מצב יציב - חמש דרכים לרווחה - צרכים אנושיים בסיסיים - כלכלה בודהיסטית - רוחניות חילונית | |